热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

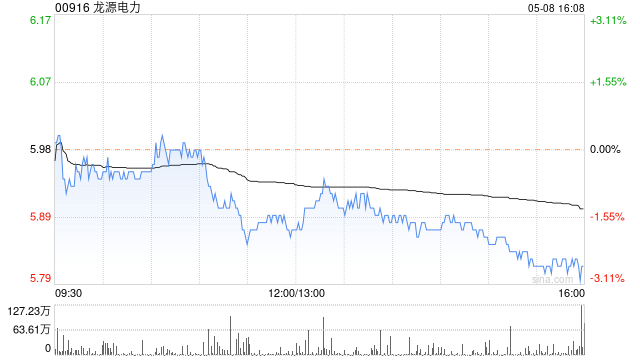

西南证券发布研究报告称,首次覆盖龙源电力(00916),给予“买入”评级,预计公司2024-2026年归母净利润分别为73.4/84.1/96.5亿元,EPS分别为0.88/1.01/1.15元,目标价8.52港元。推荐逻辑:1)国务院多举措助力绿电消纳,未来价格机制完善有望保证绿电企业合理收益;2)资源储备充足,2024-2025年或迎来投产高峰,分别投产7.5GW和11.5GW,国能集团21.4GW新能源资产有望注入;3)发电量平稳增长,“以大代小”有利于提升运营效率。

报告引述公司618大促期间旗下品牌表现情况,其中可复美线上全渠道全周期GMV同比增长60%+,可丽金线上全渠道全周期GMV同比增长100%+。同时我们注意到前期第三方数据口径与公司大促官方战报表现有所差异,经我们了解,主要可能有以下2个原因:1)第三方在进行数据统计时主要跟踪护肤品类,但可复美旗下包括护肤品和敷料两大类,相对来说护肤品增速高于敷料增速,导致实际战报和前期第三方统计数据存在差异;2)今年公司在天猫渠道未参加购物金活动,而去年同期参加带动较高基数影响。

西南证券主要观点如下:

多举措助力绿电消纳,价格机制有望完善。

国务院印发《2024-2025年节能降碳行动方案》,采取多项举措助力绿电消纳。近年来特高压建设提速,预计2024年线路长度超过5万公里,储能装机容量高增,政策目标到2027年抽蓄投运规模达到8000万千瓦以上,需求侧响应能力达到最大负荷的5%以上,消纳能力持续改善。新能源入市交易大势所趋,价格机制有望进一步完善,以保障绿电企业合理收益。同时绿电环境价值逐步凸显,国家电网公司经营区成交绿电的环境溢价呈现逐年提升。

装机量保持高增,资源分布优质。

截至2024年一季度公司控股装机总容量36.2GW,其中风电装机27.8GW,光伏等其他可再生能源装机容量6.5GW。2023年公司新增资源储备54GW,新增开发指标22.8GW,储备项目充足。“十四五”期间公司目标新增新能源装机30GW,2024-2025年或将分别投产7.5GW和11.5GW,迎来投产高峰。同时国能集团新能源资产合计21.4GW有望注入,有力支撑公司装机量的提升。公司资源分布优质,公司风电项目多位于资源优质的三北地区,风电利用小时数高出全国平均水平121小时。

发电量平稳增长,“以大代小”提升运营效率。

公司2023年发电量762.2亿千瓦时,同比增长7.9%,其中光伏等发电量45.5亿千瓦时,同比增长159.9%,增速亮眼。风电场“以大代小”项目将有效降低风机成本,容量可扩充为原来2-3倍,公司存量改造潜在增量约5GW,资产减值短期影响公司利润,长期有利于提升机组整体营运效率,提高盈利水平。

风险提示:装机进度低于预期、上网电价低于预期、补贴回款不及预期等风险。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 前程无忧股票配资